Блог им. smartlab |Неразумно инвестировать в индекс S&P 500

- 11 августа 2020, 11:14

- |

Ох уж эти сказочники! (помните из «Пластилиновой вороны»). Статья в MarketWatch обсуждает вопрос, как неразумно инвестировать в индекс S&P 500, когда на Большую пятерку технологических компаний приходится уже 23% структуры этого индекса. Автор статьи ссылается вот на эту интересную публикацию 2014 г. группы авторов из Research Affiliates:https://thereformedbroker.com/wp-content/uploads/2014/11/jpm_summer2013_rallc.pdf

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 8 )

Блог им. smartlab |Пузырь или нет? Вопрос на миллион долларов (для кого-то в буквальном смысле).

- 07 августа 2020, 13:06

- |

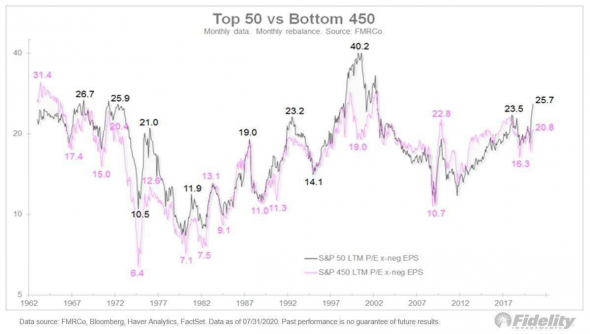

Если верить Fidelity (а кому, как не им), то ответ отрицательный. Аналитики одного из крупнейших брокеров в мире провели серьезную работу, результаты которой в удобном для восприятия виде поместили на график ниже.

Они поделили индекс S&P-500 на 2 неравные части: топ-10% (50 компаний) и боттом-90% (450 компаний) по капитализации, причем в динамике на истории с 1962 года по 31 июля 2020 года. Далее, они посчитали, с каким средним коэффициентом Р/Е торговались обе эти части в тот или иной момент времени.

Почему это важно именно сейчас — потому, что скоро бабушки у подъезда будут в курсе, что «рост рынка акций США происходит благодаря нескольким крупнейшим компаниям». Следовательно, когда оценочные коэффициенты топ-компаний достигнут экстремальных уровней, вот тогда и наступит повод «пузырю» лопнуть.

Выяснилось, что, хотя топ-10% компаний в индексе и торгуются недёшево (их средний Р/Е равен 25,7), до уровней дотком-пузыря 2000 года (средний Р/Е 40,2) им еще далеко. Более того, разница в оценке между топ-10% и боттом-90% компаний также далеко не такая экстремальная, как в 2000 году (тогда она составляла более 20 пунктов, а сейчас всего 5).

Вывод: некоторая дороговизна компаний мега-капитализации, действительно, имеет место, но их отрыв от остальных компаний в индексе очень далёк от состояния пузыря. И если рынку суждено упасть с текущих уровней, то не «пузырь» будет этому причиной, а что-то ещё.

Блог им. smartlab |Ясновидение американского рынка по аналогии с 1987 годом

- 05 августа 2020, 16:26

- |

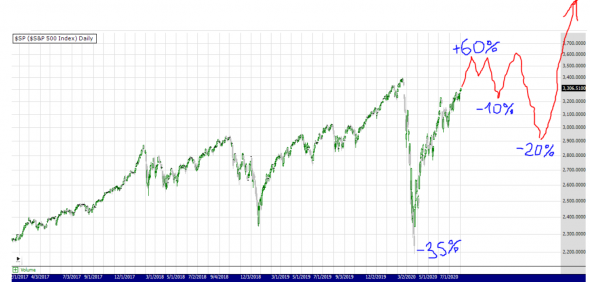

Пока что наблюдается аналогия с развитием событий произошедших в 1987 году. Точно такое же падение рынков ни на чем, на такую же величину -35% и быстрое восстановление. Сейчас, конечно, восстановление идет значительно быстрее, но это времена изменились, и сейчас все явления протекают быстрее. Поэтому, два года восстановления в 1987 году приравниваются к нескольким месяцам в настоящее время.

Как в 1987 так и в 2020 годах сначала было стремительное падение на -35%, потом в 1987 году рост от лоу падения на +60% и последовательные коррекции на -5%, на -10% и на -20%, после чего с 1990 до 2000 года бурный рост с небольшими коррекциями.

Блог им. smartlab |Долгосрочные инвестиции на следующие 15 лет.

- 23 июля 2020, 14:11

- |

Я говорил уже не раз

Теперь я повторяю вновь

Я говорил уже сто тысяч раз

Теперь я повторяю вновь

/Строчки Из Песни/

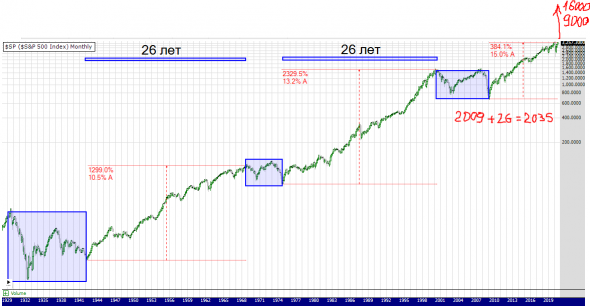

Ну вот, уже стали забывать что пару месяцев назад было падение рынков на 35% (SP-500). Опять пошли разговоры о непрерывном росте с 2009 года :)

Такое же «одноразовое» падение на 35% с быстрым восстановлением было в 1987 году, а все остальное это мелкие коррекции до 20-25% о которых никто и не помнит и приравнивают их к коррекциям на бычьем рынке. В памяти с 1920-х годов остались только три настоящих кризисных периода:

1) Великая депрессия 1929 +

2) Кризис 1970-х годов

3) Кризис 2000-2009 гг

От конца этих кризисов до начала следующих рынок вырастал примерно на 1299% и 2329%, и этот рост оба раза длился 26 лет.

Если экстраполировать в будущее, то начало следующего кризиса такого же масштаба ожидается в 2035 году (2009 + 26). И ожидаемый рост индекса SP-500 от 9000 (минимум) до 16000 (максимум).

Блог им. smartlab |Put/call ratio сигнализирует о скором развороте повышательного тренда

- 21 июля 2020, 11:07

- |

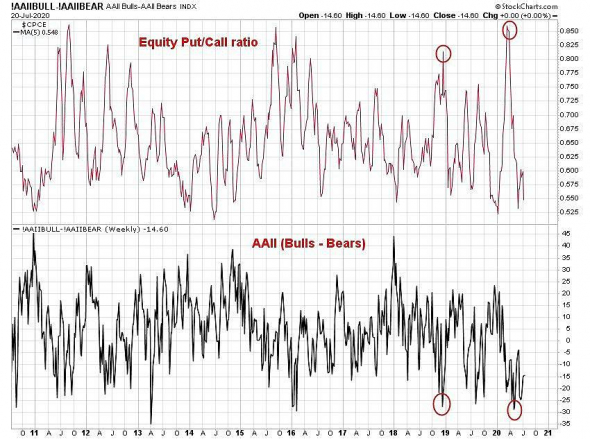

Парадоксальная ситуация сложилась на двух популярных (по крайней мере, у меня) индикаторах рыночных настроений. Они оба бОльшую часть времени не несут особого смысла, зато, когда достигают экстремальных по историческим меркам уровней, то часто сигнализируют о скором развороте тренда.

Сверху- соотношение опционов пут и колл только для акций. Снизу- разница между долями быков и медведей по опросам частных инвесторов. Хорошо видно (и это логично), что экстремумы этих индикаторов, как правило, достигаются в противофазе. То есть, когда «пут/колл» на максимуме, «быки — медведи» на минимуме, так как и то, и другое- отражение крайнего пессимизма относительно перспектив рынка акций.

Для наглядности я отметил два последних таких случая (декабрь 2018 и март 2020). Оба сигнализировали о серьезном минимуме рынка акций, который вскоре после этого начинал расти.

( Читать дальше )

Блог им. smartlab |2-й квартал оказался одним из лучших за всю историю для индекса S&P500

- 06 июля 2020, 16:06

- |

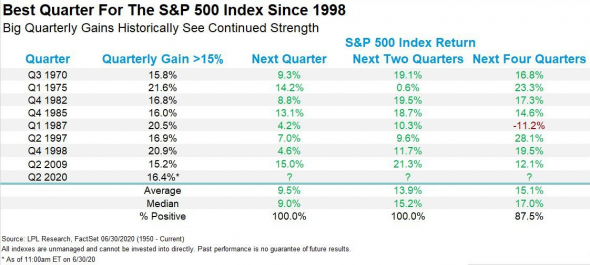

Закончившийся 2-й квартал оказался для индекса S&P-500 лучшим с 1998 г и одним из лучших за всю историю.

Из таблицы выше, посчитанной в LPL Research (https://lplresearch.com/) по данным с 1950 г, видно, что в тех случаях, когда доходность индекса за квартал составляла 15% и выше, следующий квартал также оказывался довольно прибыльным, со средним результатом +9,5%. Причем абсолютно все следующие кварталы без исключений оказывались прибыльными (хотя, справедливости ради, 9 случаев- это не самая надежная выборка).

Нелишним будет напомнить, что, во-первых, это нам ничего не гарантирует (хотя и подбадривает быков), а во-вторых, данные в таблице не включают довоенный период. Я не считал, но подозреваю, что в 1930-х годах результаты от квартала к кварталу могли прыгать очень сильно.

С другой стороны, насколько высока вероятность, что сегодня монетарные и политические власти допустят кризис, сравнимый по масштабам с Великой Депрессией? Вопрос риторический, поэтому данные таблицы вполне могут служить некоторым ориентиром.

Блог им. smartlab |Бычий тренд в акциях США сохранится.

- 03 июля 2020, 16:14

- |

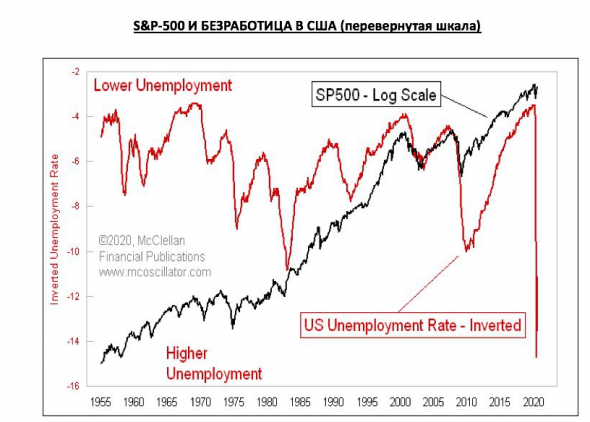

Вчера вышли сильные данные по безработице в США, что дает повод обратить внимание на закономерность, подмеченную mcoscillator.com

Речь о том, что наиболее устойчивые и сильные периоды роста индекса S&P-500 случаются как раз тогда, когда безработица начинает улучшаться с очень плохих уровней. На графике уровень безработицы показан красным и с перевернутой шкалой (то есть, рост графика = уменьшение показателя).

Конечно, есть вопросы к методике подсчета, которая вроде бы недавно поменялась. Но я не готов углубляться в эту тему, оставлю ее профессиональным экономистам. Суть в том, что сейчас мы наблюдаем довольно редкое явление, при котором безработица сначала выросла до экстремальных уровней, а затем начала резко улучшаться.

На мой взгляд, это сильный аргумент в пользу сохранения долгосрочного бычьего тренда в акциях США. Краткосрочно может случиться что угодно, хотя до тех пор, пока удерживается отмеченный ранее уровень поддержки, даже об осязаемой коррекции речи не идет.

Блог им. smartlab |Рынок акции США "созрел" для коррекции

- 17 июня 2020, 14:17

- |

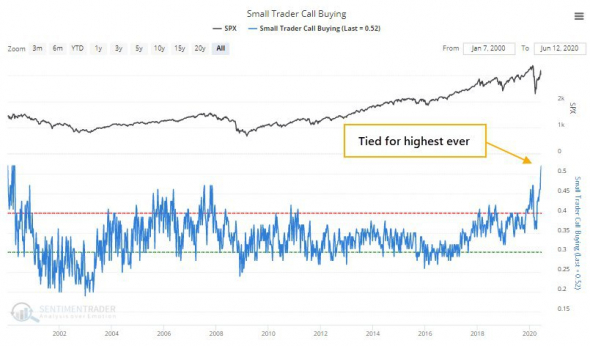

Одним из признаков того, что рынок акции США «созрел» для коррекции, является поведение мелких спекулянтов. Наверняка многим из вас попадалась на глаза статистика, касающаяся динамики торговых объёмов у клиентов Robinhood (читай, трейдеров-новичков). Также в сети можно найти и размер открытых позиций робингудеров в наиболее рискованных, часто предбанкротных акциях.

Сегодняшний график, в принципе, отражает ту же мысль, но через другой индикатор. Согласно данным Sentimentrader, активность мелких спекулянтов в покупке колл-опционов достигла уровня дотком-пузыря 20-летней давности и даже превысила его. Значение 0,52 означает, что 52% всего оборота мелких спекулянтов идет на открытие новых позиций в колл-опционах.

Сразу оговорюсь, что гарантий этот факт никаких не даёт, но мне представляется целесообразным в таких условиях начинать сокращать риски, а на оставшуюся их часть подтягивать стопы. Максимум угадать все равно невозможно, но в феврале следование похожему желанию «подтянуть стопы» оказалось очень кстати.

Блог им. smartlab |Это работало последние 2 года, сработало и сейчас.

- 13 июня 2020, 20:11

- |

Предположение о паузе в росте рынка акций США оправдывается, причем ускоренными темпами. Этим начинает пользоваться основной альтернативный класс активов- длинные US Treasuries.

В средней части графика показано соотношение Трежерис/Акции, выраженное через основные ETF на эти классы активов. Чудесным образом оно нащупало поддержку как раз возле 200-дневной средней. Внизу показан классический и самый простой индикатор текущей силы рынка- RSI (14) для соотношения. Совпадение или нет, утверждать не буду, но видно невооруженным взглядом, что когда он достигает уровня перепроданности 30%, относительная слабость TLT против SPY подходит к концу, и начинается период тактического превосходства Трежерис.

Это работало последние 2 года, сработало и сейчас. Конечно, когда-нибудь эта закономерность сломается, перепроданность Трежерис против акций будет проигнорирована, и Трежерис продолжат падать, а акции- расти. Но я думаю, что это произойдет не раньше, чем индекс S&P-500 обновит исторический максимум на 3400.

Блог им. smartlab |Почему растет рынок США, когда все ждут обратное.

- 05 июня 2020, 10:27

- |

«Ты суслика видишь? А он есть» © ДМБ

Так и с рынком акций США сейчас. Забавляет ситуация, когда он растёт, но этот рост вызывает недоверие у большинства СМИ и комментаторов. Люди в массе своей очень предсказуемые и готовы до последнего цепляться за свои убеждения, даже если реальность их разбивает.

Более того, часто встречается удивительный феномен: желание оказаться «правым» оказывается сильнее желания заработать. Этот психологический парадокс хорошо иллюстрирует картинка снизу.

Безработица, падение ВВП, рекордный рост накоплений, пауза в работе целых отраслей и прочие последствия ковида. Сейчас к ним присоединились протесты в США. Можно найти массу причин, почему рынок должен падать, а не расти. И, конечно, когда-нибудь он снова упадёт. Но достаточно просто посмотреть на Насдак, который 3 июня повторил исторический максимум, чтобы убедиться в том, что этот рост уже давно преодолел стадию «ралли в медвежьем рынке».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс